みなさんこんにちは!有村です!

今回は、FX自動売買の税金に関する基礎知識と、その税金をいかに節税するか?について解説します。

FXで上がった利益には、当然税金がかかります。

この税金をほおっておくと、後々大変な事になりますよね…。

しかし!実はこの税金を抑える方法があるんです!

自動売買で同じ利益を上げたとしても、この方法を知ってる人と知らない人では、手元に残るお金にかなりの差が出てしまうこともあります。

この記事を読むことで、

- 自動売買でいくら以上儲けたら確定申告が必要?

- 税金の計算方法は?

- 確定申告の期間や必要書類は?

- 確定申告しないとどうなる?

- 税金を減らす方法はないの?

- FX会社のキャンペーンで得たお金は利益として扱われるの?

- 含み益は所得に含まれる?

- 副業でFXをやっているのは会社にバレる?

といった疑問が解決できます。

FX自動売買をしている皆さん全員が知っておくべき重要なお話なので、是非最後までご覧ください。

この記事では、様々なFX自動売買のEAを利用してきた僕・有村翔太が ガチで稼げるおすすめのEAを抜粋して、ランキング形式でご紹介します。 特に以下のような人には、この記事は超必見の内容です。 「完全放置で資産を[…]

FX自動売買にかかる税金とは?

FX自動売買で利益を得た場合、ご自身で確定申告をして税金を支払う必要があります。

よく分からないからと言って放っておくと、脱税扱いされ大変な事になりますので、くれぐれも注意しましょう。

このページでは、まずFX自動売買の税金に関する基礎知識を解説した上で、具体的な節税方法をご紹介致します。

勝った場合も負けた場合も、”節税対策”をすることで税金をかなり抑えることが出来ますので、必ず目を通してくださいね!

FX自動売買で確定申告が必要なパターン

FX自動売買で確定申告が必要となるのは、一定以上の所得を得た場合です。

まずは1月1日から12月31日までの1年間で、FX自動売買で発生した利益を計算しましょう。

確定申告が必要となるのは、以下に該当する方です。

| 職業 | 対象 |

|---|---|

| 自営業・自由業 | FXで得た所得が38万円を超える場合 |

| 主婦・学生 | |

| 会社員 (給与収入額が2,000万円以下の給与所得者) |

給与所得や退職金以外の所得(FX含む)が20万円を超える場合 |

| 年金生活者 (公的年金等の収入金額が400万円以下の方) |

公的年金等に係る雑所得以外の所得(FX含む)が20万円を超える場合 |

上記に当てはまらない場合は、FX自動売買で利益を得たとしても確定申告は不要となり、税金を支払う義務は生じません。

しかし該当する方が確定申告を怠った場合、当然脱税となりますので忘れないようにしましょう。

みなさん、こんにちは!有村です。 この記事では「証拠金10万円からFX自動売買はいくら稼げるのか?」 また、「稼ぐ為にはどうすればいいのか?」ということについて解説します。 証拠金10万円から始めたらFX自動売買はいくら稼げる[…]

FX自動売買で発生する税金の計算方法

次に、FX自動売買で発生する税金の計算方法について解説します。

利益にかかる税率は、国内FX業者と海外FX業者、どちらを利用しているかによって変わります。

以下より、それぞれ詳しくご紹介します。

国内FX業者を利用する場合

まずは、国内FX業者を利用して自動売買をした場合の税金について解説します。

国内の税制上、所得は以下の10種類に分けられますが、FX自動売買で得た利益は「⑩雑所得」に分類されます。

- 利子所得

国債・社債・預貯金などの利子 - 配当所得

株式配当など - 不動産所得

地代・家賃所得・権利金など - 事業所得

会社経営から生じる所得 - 給与所得

給料・賞与など - 退職所得

退職金など - 山林所得

山林を売った所得 - 譲渡所得

株式・土地を売った所得 - 一時所得

クイズの賞金や満期保険金などの所得 - 雑所得

上記①〜⑨のいずれにも該当しない所得

(国内FXで得た利益、公的年金、原稿料や印税、講演料など)

雑所得にかかる税金には「申告分離課税」という課税方法が適用されます。

申告分離課税とは、上記①〜⑨の所得や他の「雑所得」とは切り離して税金を計算することです。

つまり国内FX業者を利用した場合、他の所得とは別に、FXで得た利益のみで税金を計算します。

国内FX自動売買の税率は一律20.315%

国内のFX自動売買で利益を得た場合、一定税率が適用されます。

利益額に関係なく、一律20.315%が税金になります。

15%(所得税)+5%(住民税)+0.315%(復興特別所得税)=20.315%

例えば国内FX業者を利用した自動売買で収入100万円を得たとします。

その場合、20万3150円が税金となります。

(計算式:100万円×20.135%=20万3150円)

海外FX業者を利用する場合

海外FX業者を利用した場合の税金は、総合課税という方法で課税されます。

総合課税とは、自動売買以外の他の所得と合算した後に税金を計算する方法です。

総合課税の場合、所得区分は以下の5種類がありますが、FXは「⑤雑所得」に分類されます。

- 給与所得

(社員、パート、非常勤職員など) - 一時所得

(講演料など) - 不動産所得

(賃貸収入、売買益など) - 事業所得

- 雑所得

(海外FX、仮想通貨取引、ネット販売、原稿料など)

海外FX自動売買の税率は総合所得金額によって変わる

海外FX業者を利用した場合、①〜⑤を合算した後の金額によって税率が変わります。

税率は次の6段階に分けられます。

| 課税所得金額 | 税率 |

|---|---|

| 195万円以下の場合 | 税率15% |

| 195万~330万の場合 | 税率20% |

| 330万~695万の場合 | 税率30% |

| 695万~900万の場合 | 税率33% |

| 900万~1800万の場合 | 税率43% |

| 1800万以上の場合 | 税率50% |

例えばサラリーマンで給与や他の所得が300万あり、FX自動売買で得た利益が100万円の場合、課税総合所得にかかる税金は120万円となります。

(計算式:| 300万+100万 | × 30% = 120万)

このように、海外FXは税金の計算方法がやや複雑ですので、他に雑所得がないか?などを事前に注意しておきましょう。

みなさん、こんにちは!有村です。 この記事では、FX自動売買は海外業者でやるべきか、国内業者でやるべきかということについて解説します。 この記事を読むことで、FX自動売買は海外or国内どちらが稼ぎやすいのか? また、そ[…]

海外FXと国内FXはどちらが税金が安い?

ここまで、FXの利益にかかる税金について解説しました。

「海外FXと国内FX、どちらが税金が安いの?」ということについてですが、国内と海外では課税方法が違うため、FX以外の所得額がいくらあるかによって税率が変わります。

しかしFX以外に所得がない場合、利益が330万を超えなければ海外FXの方が安いということになります。

・海外FX→税金は15万円

(計算式:100万 × 15% = 15万)

・国内FX→税金は20万3150円

(計算式:100万 × 20.315% = 20万3150円)

とはいえ国内FXで330万以上の利益を出すのは、潤沢な資金がない限りかなり難しいです。

そのため僕は税率に関係なく、より利益を得られる可能性が高い海外FXで自動売買を運用することをおすすめしています。

みなさん、こんにちは!有村です。 この記事では「証拠金10万円からFX自動売買はいくら稼げるのか?」 また、「稼ぐ為にはどうすればいいのか?」ということについて解説します。 証拠金10万円から始めたらFX自動売買はいくら稼げる[…]

FX自動売買における確定申告のやり方

FX自動売買で得た利益が課税対象の基準に達した場合、確定申告が必要となります。

この項目では、確定申告のやり方を簡単に解説いたします。

確定申告の必要書類

確定申告は、下記の必要書類を地元の税務署に郵送もしくは提出する必要があります。

- 申告書B

- 申告書第三表(分離課税用)

- 先物取引に係る雑所得等の金額の計算明細書

- 申告書付表(先物取引に係る繰越損失用)

- 1年間の取引損益が明記された書類

- 源泉徴収票

- 本人確認書類(番号確認書類+身元確認書類)

現在は税務署へ行かなくても、自宅で簡単に申告できるシステムもあります。

以下のサイトでは、必要書類のダウンロード方法や自宅で確定申告をする方法について分かりやすく解説されていますので、ご参考ください。

FXで利益が出た場合、税金の「確定申告」が原則必要です。本記事では、基本的な税率から確定申告についてまで網羅しているため…

確定申告の期間

確定申告の受付期間は決まっており、毎年2月16日〜3月15日の間です。

この期間内に確定申告をしなかった場合、「期限後申告」として取り扱われることになります。

場合によっては本来納める税額に加えて、無申告加算税として本来納税すべき税額の15%が加算されることがあります。

FX自動売買で確定申告をすべきケースに該当する方は、必ず期限内に確定申告をしておきましょう。

FX自動売買の利益を偽った場合、税金はどうなる?

特に海外のFX口座で自動売買を運用している方に多いのですが、「海外の会社だからバレないだろう」と確定申告をしなかったり、所得を実際より少なめに申告するケースがあります。

その場合、税金はどのように変わってくるかについて解説します。

- 利益を実際より少なめに申告した場合

- 不当な理由で税金を免れようとした場合

利益を実際より少なめに申告したら「過少申告加算税」が課される

FX自動売買で得た利益を実際よりも少ない金額で申請した場合、その差額に対して10%の「過少申告加算税」が別途課税されます。

なお、本来納付すべき税金額が50万円をこえる場合は、差額に対して15%課税されます。

ただし、税務署の調査が入る前に予め自主的に修正した場合は、過少申告加算税は課されない事になっています。

もし確定申告をして、思ったより税金が少ないと感じた場合は再度見直し、間違っていた場合は申告しましょう。

悪質な脱税の場合は「重加算税」が課される

- FX自動売買で得た利益を意図的に申告しない

- 意図的に実際の所得よりも小さく計上する

などを行い、悪質な脱税と見なされた場合、申告した税金と実際の税金の差額に対して35%の「重加算税」が課せられます。

他の加算税に比べかなり大きな税金が請求される事になります。

海外・国内どちらのFX会社を利用するにしても、自動売買で得た利益は正しく申告した方が良いでしょう。

みなさん、こんにちは!有村です。 この記事ではFX自動売買はいくらから始められるのか? 必要となる最低資金について、以下のポイントで解説いたします。 FX自動売買の最低資金はいくらから? 必要最低資金で自動売買をすると失[…]

FX自動売買にかかる税金の節税方法

ここでは、FX自動売買にかかる税金の節税方法をご紹介します!

税金を減らすためには、FXを始める段階からしっかりと考えておく事が重要です。

「難しいから後でやろう」といわず、今から節税をはじめましょう!

- 経費を計上する

- 夫婦でFX口座を分ける

- 法人口座を発行する

節税方法①経費を計上する

節税方法1つ目は、FX自動売買で発生した支出を経費として計上することです。

税金は、所得から必要経費を引いた金額に対して課税されます。

つまり経費を計上することで、課税対象となる所得を意図的に減らす事ができるのです。

経費として計上できるのは、所得を得た事業(この場合はFX自動売買)に関連する支出のみです。

普段の食事代や消耗品費などは経費として認められませんので注意してくださいね。

FX自動売買の経費として計上できるものは、以下の通りです。

- 取引につかうパソコンと周辺機器

- 取引につかうスマホ代の一部

- 電話代やプロバイダー費用の一部

- FXに関わる書籍代や新聞代の一部

- 筆記用具類

- セミナー参加費と交通費

- FX口座入出金時の銀行手数料

- FXにかかる手数料(スプレッド以外)

経費について税務署に直接問い合わせをしてみると、「手数料以外は認めません」と言われるケースがあります。

しかし実際には、FX及び自動売買にかかる経費は法律で認められています。

FXは投資としては比較的新しい分野ですので、理解していない税務署職員が多いと言えます。

節税方法②夫婦でFX口座を分ける

これは既婚者のみ行えることですが、FX口座を夫婦で分けるのも節税対策として有効です。

FX自動売買で得た利益に対する税金は、世帯ではなく個人に対して課税されます。

結婚している人は、夫婦それぞれの名義でFX口座を持つことにより、利益を分散する事ができます。

この記事の冒頭で解説したとおり、

- サラリーマンは20万円の利益

- 専業主婦は38万円の利益

が課税対象となります。

しかしFX自動売買で得た利益がこの基準に達しない場合、確定申告は必要ありません。

夫婦それぞれの口座で夫19万円、妻31万円という風に利益分散すれば、納税の義務も発生しないということです。

節税方法③法人口座を発行する

節税方法3つ目は、法人口座を発行することです。

もし毎年、FX自動売買で何百万もの利益を得ている場合、株式会社や合同会社として運用することを私はお勧めしています。

FX会社の法人口座を発行すれば、税金面で次のような優遇を受けることができるからです。

- 10年間の損失繰越が可能

- 他事業と損益通算できる

- 経費として認められる計上科目の範囲が広がる

また、法人口座は個人の口座に比べて最大レバレッジが高くなるメリットもあります。

事業を起こすわけではないので株式会社にこだわる必要はありませんし、合同会社であれば10万円以下の費用で法人化できます。

FX自動売買の利益のみで暮らしているようなトレーダーなら、法人化したほうがもちろんいいでしょう!

みなさん、こんにちは!有村です。 この記事ではFX自動売買の不労所得のみで生計を立てることは可能か? ということについて以下のポイントで解説します。 FX自動売買の不労所得のみで生きていくことはできるの? 不労所得生活を[…]

FX自動売買で損失を出した場合の確定申告

ここまで、FX自動売買を運用し、利益が出た場合の確定申告と税金について解説しました。

しかし、中には自動売買で損失を出してしまう人もいると思います。

そのような場合は、「損失を申告」することで節税できるパターンもありますので、ぜひ以下の対策をご覧ください。

- 損益通算

- 損失繰越控除

損失を出した場合の節税対策①損益通算

FX自動売買で損失を出した場合の節税対策1つ目は、「損益通算」を行うことです。

損益通算とは、1年間に発生した「雑所得」の利益と損失を合算することを言います。

例えば、以下のような場合で行うことができます。

(※いずれも同期間の1年間で発生した損益)

- A社のFX口座で自動売買をし、40万の利益が発生した

- B社のFX口座で自動売買をし、30万の損失が発生した

- アフィリエイトなど、雑所得に分類される利益が40万円発生した

- FX自動売買で30万の損失が発生した

上記の場合、いずれも「損益通算」をすれば雑所得の合計利益が10万となり、雑所得にかかる税金は発生しません。

しかし損益通算をしていない場合、40万円に対して課税されることになります。

複数のFX会社で取引したり、他の副業もする場合は、必ず各社の損益の合計額を出し、損失が出た場合は損益通算制度を利用しましょう。

ちなみに、バイナリーオプションは雑所得として認められますが、株式投資や投資信託などは雑所得にならないので注意しましょう。

みなさん、こんにちは!有村です。 この記事ではFX自動売買が初心者でも利益を出せる4つの理由について解説します。 この記事のポイントは以下です。 裁量がほぼ不要 感情に左右されない プロ並みのトレードが自動でできる[…]

損失を出した場合の節税対策②損失繰越控除

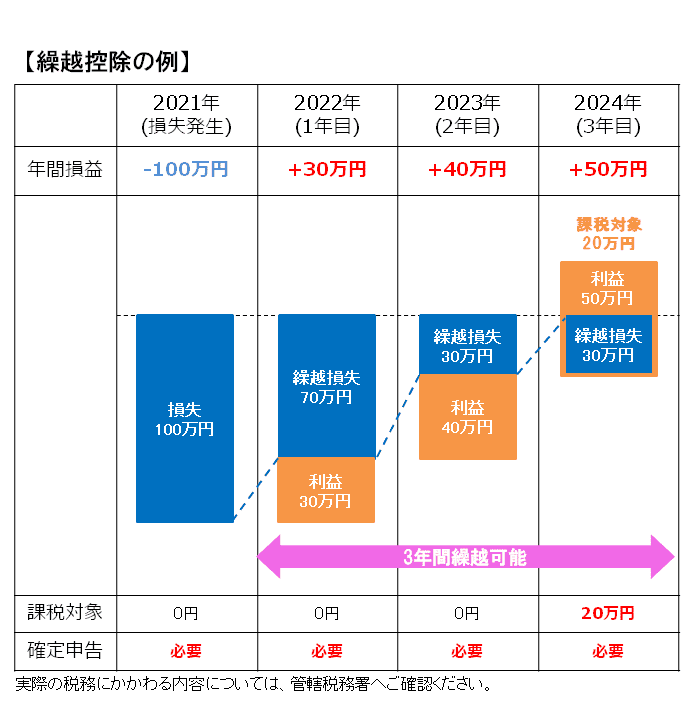

FX自動売買で損失を出した場合の節税対策2つ目は、「損失繰越控除」を利用することです。

ただし、こちらは国内FX会社を利用した場合のみ可能な対策で、海外FXで行うことはできません。

損失繰越控除とは、FXにおける1年間(1月1日~12月31日)の損失を、翌年以降3年間に渡り繰り越すことができる仕組みです。

・1年目:100万円の損失

・2年目:30万円の利益

・3年目:40万円の利益

・4年目:50万円の利益

この場合、損失繰越控除を利用していなければ、2年目以降は毎年FXで得た利益に対して税金が課されます。

しかし1年目の損失を確定申告すれば、2年目の利益は1年目の損失と相殺され、課税対象額は0円となります。

3年目も、1年目の残り損失分70万円を繰り越せるので課税対象は0円です。

4年目に50万円の利益が出た場合、残り損失分30万円を相殺した残金20万円のみが課税対象額となります。

このように損失額は3年間にわたり「繰越控除」することができます。

(※画像引用元:FXブロードネット【2021年】FXの税金や確定申告・税率について詳しく解説)

注意点として、損失を確定申告した翌年以降、FXで損失を繰り越す期間中は利益額に関係なく、毎年確定申告を行う必要があります。

例えば2年目の利益が20万円以下だからと言って申告しないと、繰り越し控除が消失してしまいますので気をつけましょう。

みなさん、こんにちは! 有村です! この記事ではFX自動売買で失敗する人のパターンを6つご紹介します。 これに2つ以上あてはまると失敗の危険性が圧倒的に高まります。 失敗パターンから教訓を学び、FX自動売買でしっかりと利益を出せるト[…]

FXの税金に関するQ&A

ここでは、上記で解説した以外のFXの税金に関する質問にお答えします。

取引そのものから得た利益でないお金は、懸賞などにあたったのと同じ「一時所得」というものに分類されます。

一時所得は年間50万円までは控除されるので、他の一時所得と合わせて総額50万円を超えなければ税金には影響しません。

ただし申告は必要です。

未決済の損益は、利益に含まれません。

ただし、FX会社によってはポジションは未決済でもスワップポイントの利益だけが口座に計上される場合があります。

利用する会社によって仕組みが違うので、年間損益報告書などを見て確認しましょう。

確定申告書の用紙に住民税の徴収方法を選ぶ欄があります。

「給与から天引き(特別徴収)」と

「自分で納付(普通徴収)」とありますが、

「普通徴収」となっているほうを選べばOKです。

納税通知書が自宅に届くので、勤務先に知られることはありません。

そのかわり、FXの利益に対してかかる住民税は給与天引きされないので、自分で納付するのを忘れずに。

利益が出やすいおすすめのFX自動売買はこれ!

ここまで、FX自動売買の税金に関する基礎知識と、その税金をいかに節税するか?について解説しました。

利益が出た時はもちろん、損失が出た時も確定申告を行った方がいいということですね!

しかし当然ながら、利益は出れば出るほど良いに決まってます。

この記事を読んでいる人の中には、「もっと稼げるFX自動売買を知りたい」と思っている人も多いでしょう。

以下の記事では、これまで数々の自動売買システム(EA)を使ってきた僕・有村翔太が「ガチで稼げる」と判断したものをランキング形式でまとめています。

ロジックや特徴も含めご紹介していますので、おすすめの システムが知りたい方は是非ご覧ください。

この記事では、様々なFX自動売買のEAを利用してきた僕・有村翔太が ガチで稼げるおすすめのEAを抜粋して、ランキング形式でご紹介します。 特に以下のような人には、この記事は超必見の内容です。 「完全放置で資産を[…]

また、勝てるFX自動売買を選ぶためには、実際の利用者の声を聞くことも参考になります。

以下の記事では、人気の高い自動売買システムの口コミ評判をご紹介しています。

この記事ではFX自動売買の評判や口コミについてご紹介いたします。 代表的なシステムからあまり知られてはいないけど実は超優秀!というシステムまで、厳選した12つのFX自動売買の口コミを比較した記事内容となっています。 「FX自動売買を始め[…]

FXや自動売買システムに関する最新情報を随時配信中!

当ブログでは、FX自動売買に関する最新情報を随時配信しています。

- FX自動売買をこれから始めたい方

- すでに始めているけど勝てなくてお悩みの方

そんな方にFX自動売買で稼いでいただくため、僕が責任を持って本物の情報を選定してお届けします。

最新の記事一覧は、以下のボタンよりお進みください。

FX自動売買でかかる税金は?常勝トレーダーがしている節税の方法まとめ

いかがでしたか?

今回はFX自動売買における税金と確定申告について、以下のポイントで解説しました。

- 自動売買でいくら以上儲けたら確定申告が必要?

- 税金の計算方法は?

- 確定申告の期間や必要書類は?

- 確定申告しないとどうなる?

- 税金を減らす方法はないの?

- FX会社のキャンペーンで得たお金は利益として扱われるの?

- 含み益は所得に含まれる?

- 副業でFXをやっているのは会社にバレる?

自動売買で稼ぐ以上は、確定申告と納税は避けて通れません。

しかし今回ご紹介した節税対策をすることで、税金をかなり低く抑えることも可能なので、出来ることはやりましょう!